ENFLASYON TARAFINDA ZORLU DÖNEMLER ÖNÜMÜZDE!

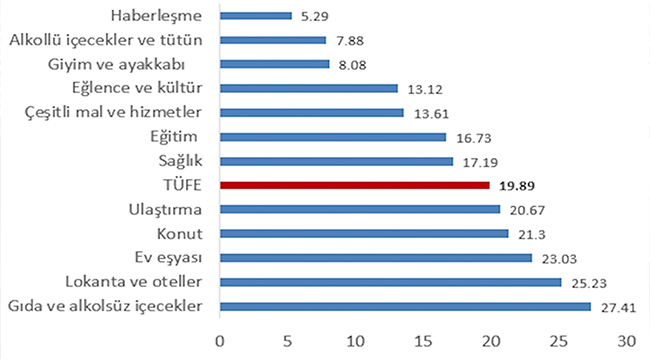

TÜİK verilerine göre Ekim’de yıllık tüketici enflasyonu %19,58’den %19,89’a yükseldi. Enflasyon bir önceki aya göre %2,39 artarken, bu artış piyasa beklentilerinin (% 2.6) altında gerçekleşti.

17 Kasım 2021 - 10:39

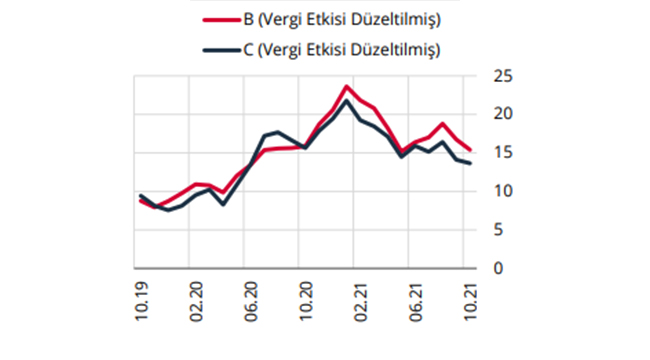

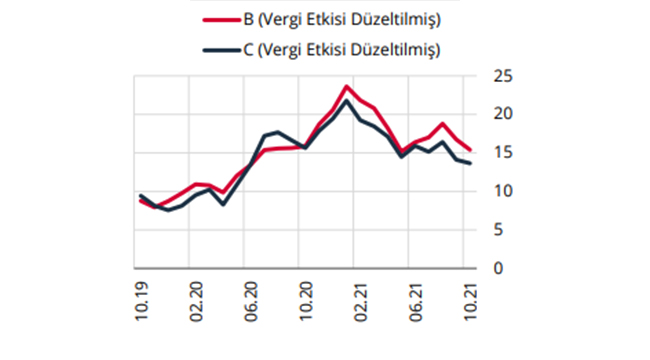

Yıllık enflasyon oranı, Ocak 2019’da kaydedilen %20,35’lik oran sonrasında gerçekleşen en yüksek seviye oldu. Ekim ayında çekirdek B ve C enflasyonları ise yıllık bazda, sırasıyla, 0,13 ve 0,16 puan azalarak yu¨zde 18,50 ve yu¨zde 16,82 olarak gerc¸ekles¸ti.

Merkez Bankası, Eylül’de gerçekleştirdiği Para Politikası Toplantısı’nda; bireysel kredilerin ılımlı seyre dönmesi, arz şoklarının yarattığı etkilerin ayrıştırılması gerekliliği ve faiz kararında esas gösterge olarak, manşet enflasyon yerine çekirdek enflasyon alındığını belirterek 100 baz puanlık bir faiz indirimine gitmişti. Aynı şekilde, Ekim toplantısında da çekirdek enflasyondaki trendin dikkate alındığı vurgulanarak, politika faizi 200 baz puan daha indirilmişti.

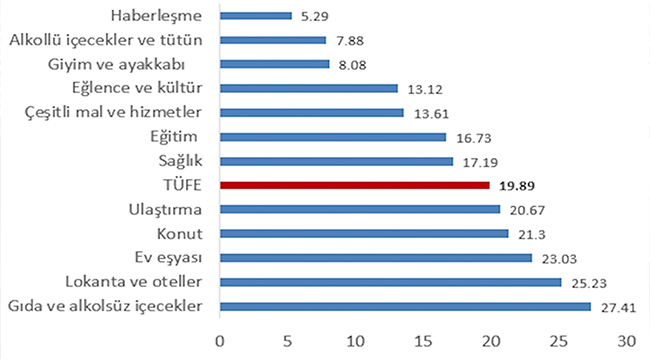

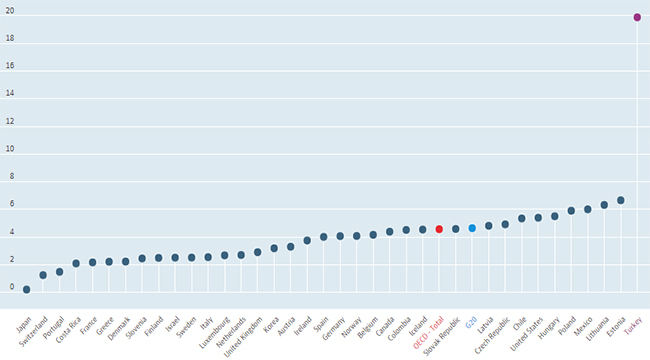

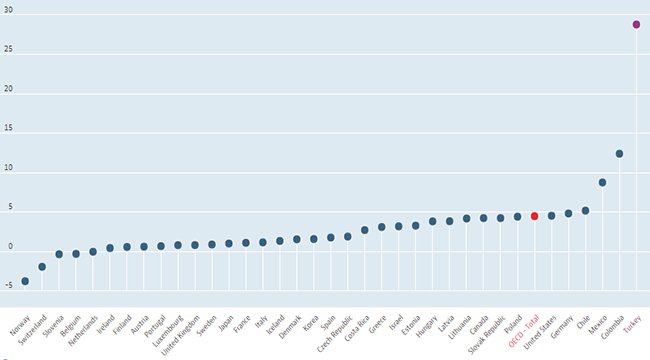

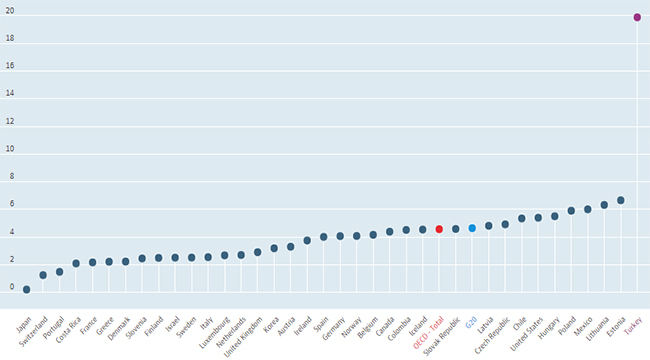

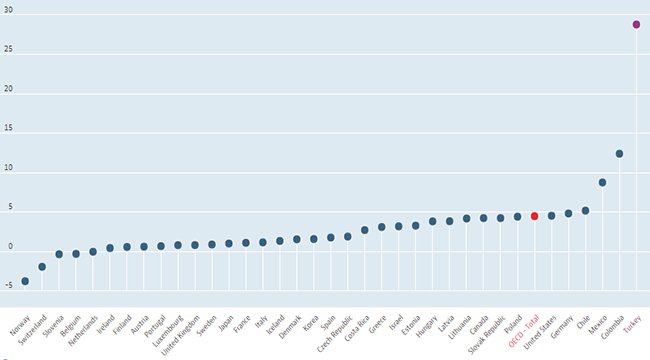

Ana harcama gruplarına göre bakıldığında yıllık artışın en yüksek olduğu grup %27,41 ile gıda ve alkolsüz içecekler olurken, onu %25,23 ve %23,03 ile lokanta-oteller ve ev eşyası takip etti. Öte yandan çip krizi ve tedarik zinciri sorunları nedeniyle otomobil fiyatlarında artış yaşanmasına rağmen Ekim enflasyonuna bu kalemde bir yansıma olmaması dikkat çekti. Gıda enflasyonu yüzde 28,8 ile OECD ortalaması olan yüzde 4,5’in oldukça üzerinde seyrederken, enerji fiyatlarındaki artış yüzde 23,7 ile yine OECD ortalaması olan 18,9’un üzerinde bulunuyor.

Grafik 1: B ve C Endeksleri (Mevsimsellikten Arındırılmıs¸, Grafik2: TÜFE ana harcama gruplarına göre yıllık değişim oranları

Yıllıklandırılmıs¸ 3 Aylık Ortalama % Degˆis¸im)

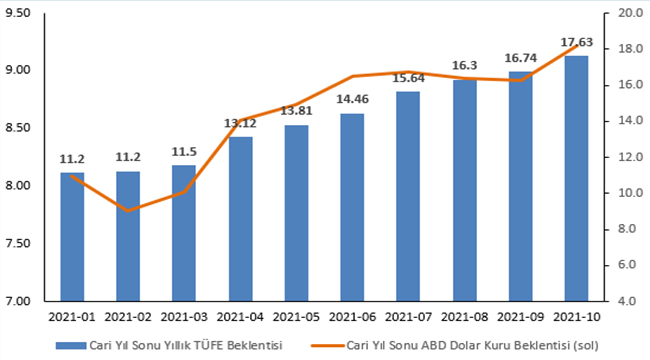

Ekim ayında petrol ve kömür gibi enerji fiyatları dolar bazında kayda değer bir oranda yükselirken, Türk lirasındaki değer kaybı ile birlikte enerji fiyatlarındaki yüksek artış, enflasyon üzerinde baskı oluşturmaya devam etti. Ancak döviz kuru ve maliyetlerdeki artış, bu ayki enflasyon rakamına hala sınırlı yansımış durumda. Dolayısıyla bu gelişmelere ek olarak, KDV indirimlerinin sona ermesi sonucu yaşanacak fiyat artışları ile doğalgaz ve akaryakıt zamlarının, fiyatların genel seviyesine önümüzdeki aylarda belirgin şekilde yansımasını bekliyoruz. Bu çerçevede yıl sonu enflasyon beklentimiz %20.4 seviyesinde bulunuyor ve önümüzdeki yılın başında da yükselme eğiliminin devam etmesi olası görünüyor.

Grafik 3: Ekim Ayı Yıllık Enflasyon (OECD Ülkeleri ve Türkiye) Grafik 4: Ekim ayı Gıda Enflasyonu (OECD Ülkeleri ve Türkiye)

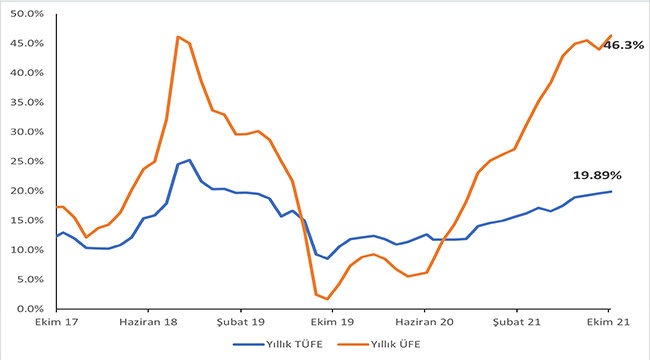

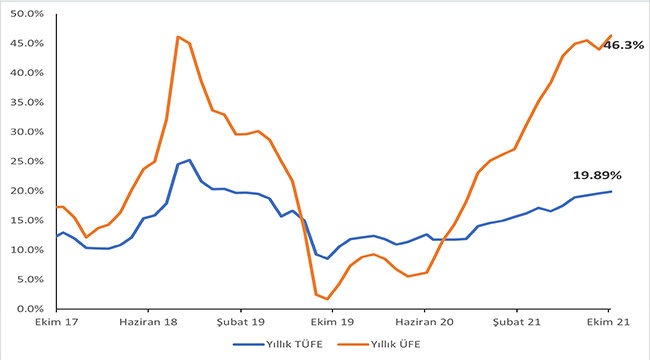

Bütün bu maliyet artışlarından etkilenen üretici enflasyonu da (ÜFE) Ekim'de yıllık %46,31 oldu. Böylelikle yıllık üretici enflasyonunda Haziran 2002'den bu yana en yüksek seviyeye ulaşıldı. Bu rakamlar sonucunda tüketici ve üretici enflasyonu arasındaki makas da %26,4 ile rekor seviyeye yükseldi. Kasım ayında sanayi için %48 oranında artırılan doğalgaz fiyatı ve TL’de süren değer kaybı nedeni ile ÜFE’nin Kasım ayında da yükselmeye devam etmesini bekliyoruz.

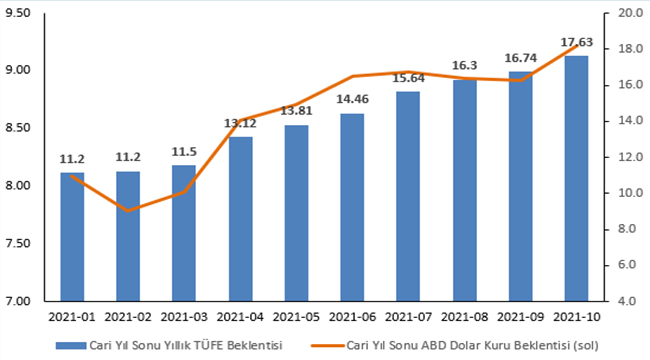

Grafik 5: Yıllık TÜFE ve ÜFE Grafik 6: Cari Yıl Sonu TÜFE ve Dolar Kuru Beklentisi

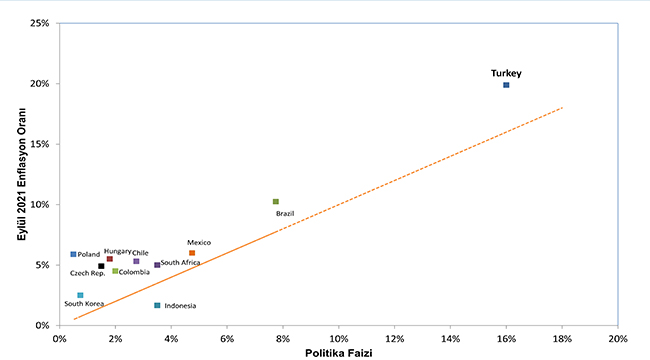

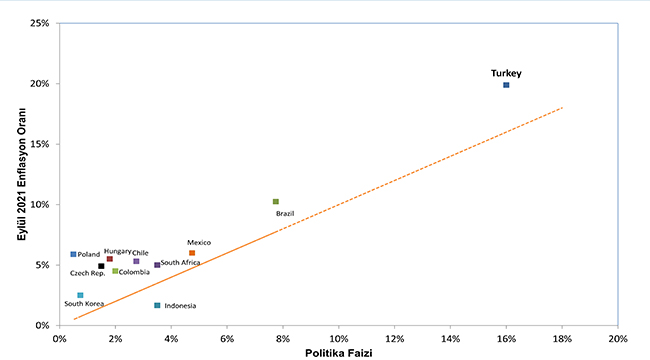

Gelişmekte olan ülkelerin güncel enflasyon verilerine ve reel politika faizlerine bakıldığında ise, Türkiye’de tüketici fiyatlarının ve para politikasının zıt yönlü hareket etmesinin, reel getirileri negatif bölgeye taşıdığı görülüyor. Gelişmekte olan merkez bankalarının çoğu enflasyon baskılarının artması sonucu sıkılaştırma politikasına doğru ilerlerken Türkiye bu noktada akranlarından ayrışıyor. TCMB Ekim ayı PPK toplantısında faiz indirimi ic¸in hala sınırlı bir alan olduğunu belirtmesi ile faiz indirimlerinin devam edebileceği sinyalini vermişti. Çekirdek göstergelerde kaydedilen düşüş Kasım ayı Para Politikası Toplantısında ilave bir faiz indirimi olasılığını güçlendiriyor.

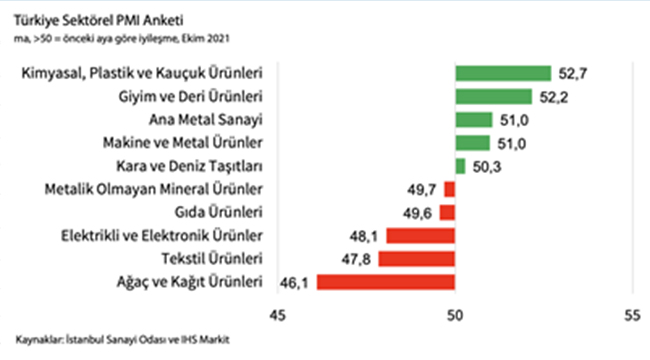

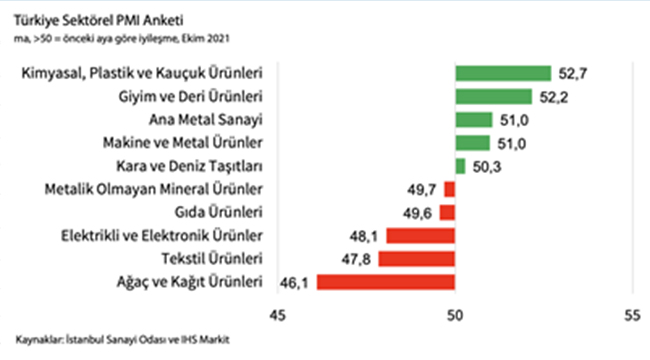

Ekim ayında PMI, 50 seviyesinin üstünde kaydedilse de Eylül ayında gerçekleşen 52,5 seviyesinden 51,2 seviyesine düşüş göstererek büyümenin ivme kaybettiğini gösterdi. PMI verileri ayrıca Ekim ayında küresel boyutta boy gösteren tedarik zinciri sorunlarının Türk imalat sektörünü olumsuz etkilemeye başladığına işaret ediyor.

Ekim ayında imalat sanayi sektörlerinde teslimat süreleri uzarken ve bu gecikmelerin çoğu sektörde Eylül ayına kıyasla daha da belirginleştiği bir tablo mevcut. Bunun sonucu olarak enflasyonist baskıların artması ve üretim hacminin azalması söz konusu. PMI raporuna göre de sadece iki sektörde -giyim ve deri ürünleri ile gıda ürünleri- üretim artışı yaşanırken, özellikle ağaç ve kağıt ürünleri ile elektrikli ve elektronik ürünler sektörlerindeki yavaşlama dikkat çekti. Geçtiğimiz ay yayımlanan IMF "Dünya Ekonomik Görünümü" raporunda da ABD’ye ilişkin büyüme tahmini tedarik zinciri sorunları nedeniyle aşağı yönlü revize edilmişti. PMI anketinin ihracat siparişleri ve istihdam alt endekslerinde devam eden artış olumlu olurken, son çeyreğe girerken arz sıkıntıları ekonomik aktivite üzerinde risk oluşturmaya devam ediyor.

Grafik 1: Sektörlere Göre Ekim Ayı PMI Endeksi

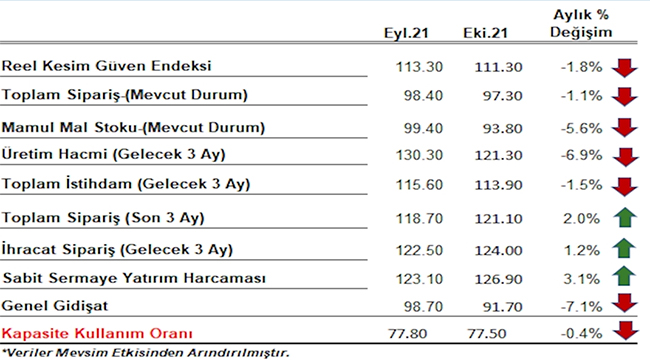

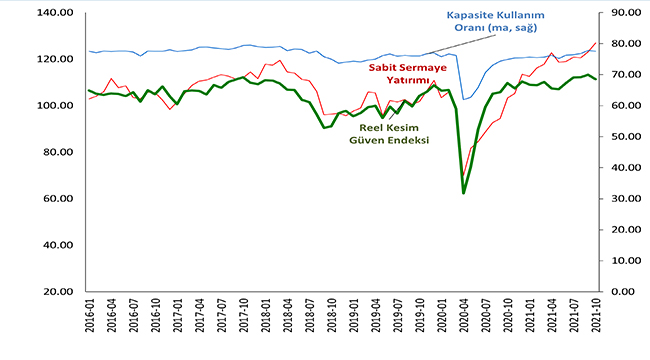

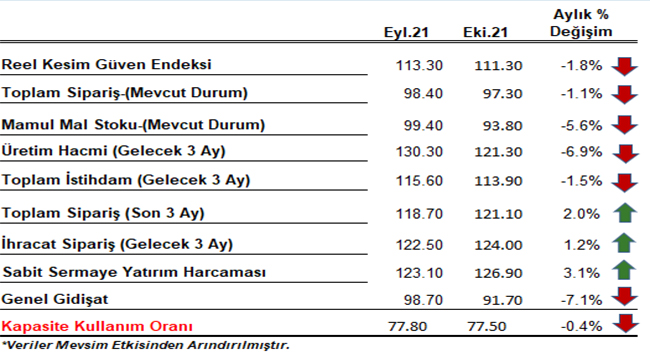

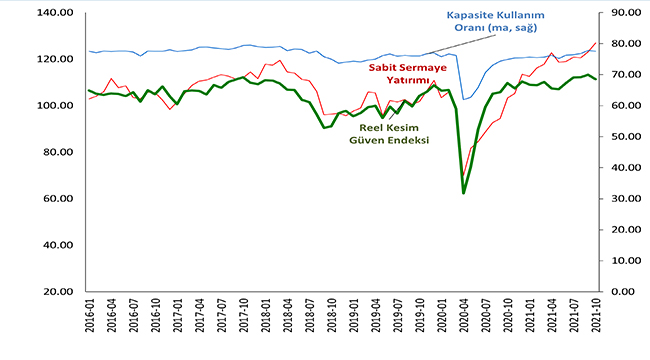

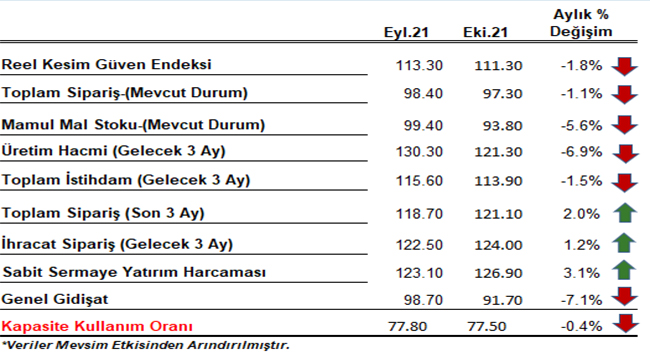

Kasım ayında mevsimsellikten arındırılmış¸ reel kesim güven endeksi (RKGE-MA) bir önceki aya göre 2,0 puan azalarak 111,3 seviyesinde gerçekleşti. Genel gidişat ve arz sıkıntılarına paralel olarak gelecek üç aya ilişkin üretim hacmi ile mevcut mamul mal stokuna ilişkin alt göstergeler endeksteki azalışta rol oynadı. Mevsimsel etkilerden arındırılmış kapasite kullanım oranı da bir önceki aya göre 0,3 puan azalarak %77,5 seviyesinde gerçekleşti.

Grafik 2: Reel Kesim Güven Endeksi ve KKO (%) Tablo 1- İktisadi Yönelim İstatistiklerine İlişkin Endeksler Kaynak: TCMB

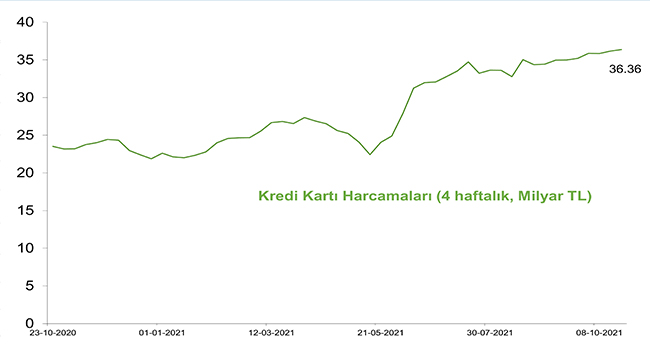

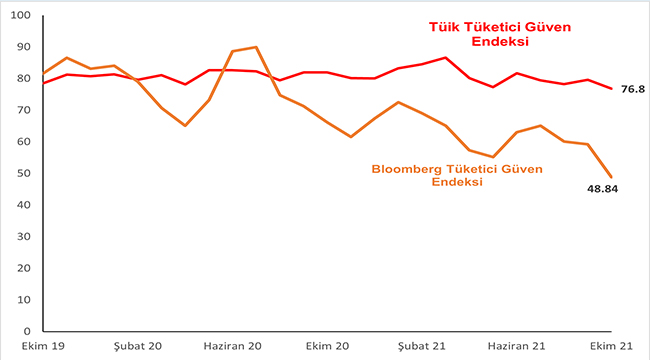

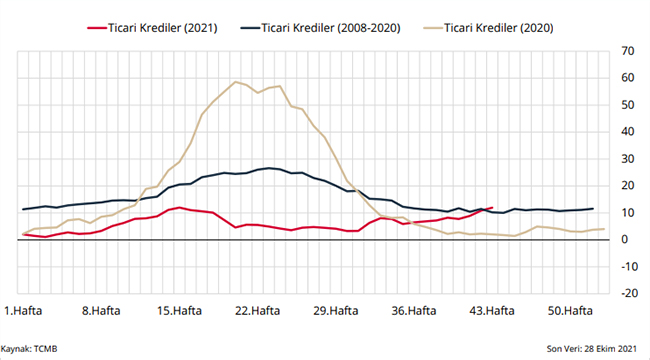

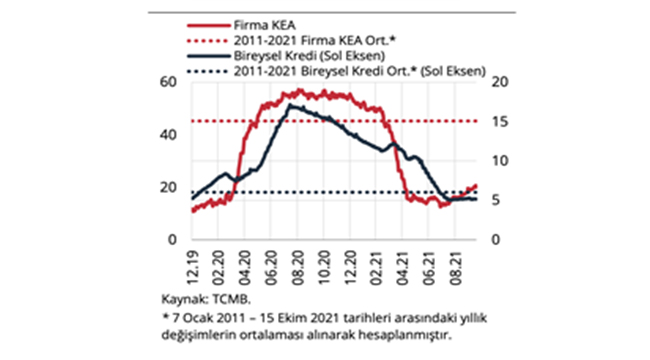

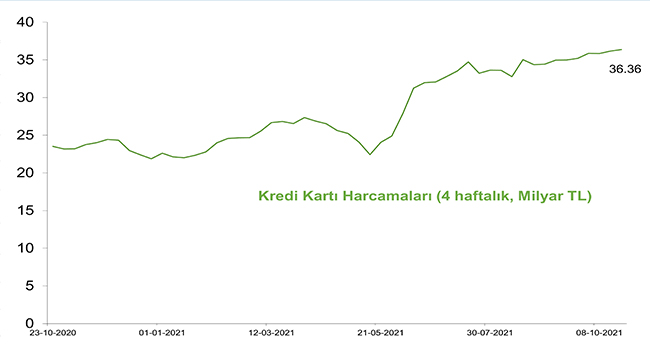

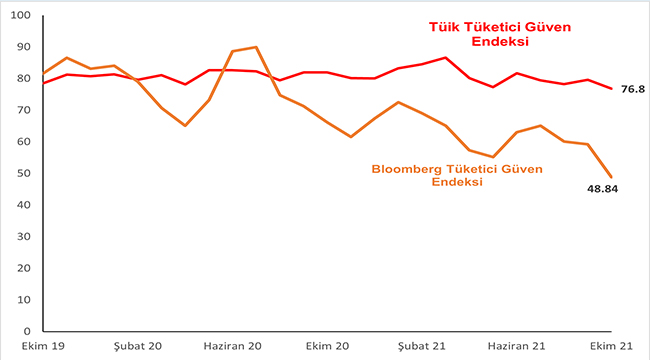

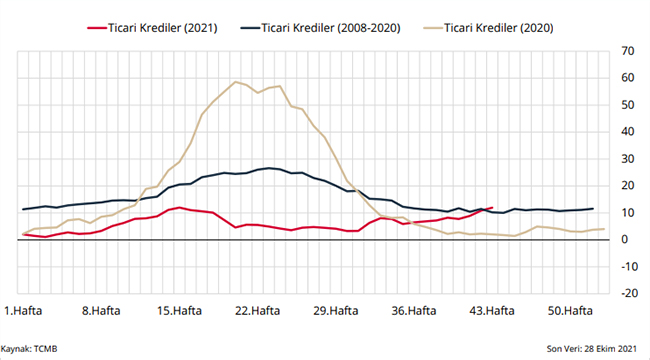

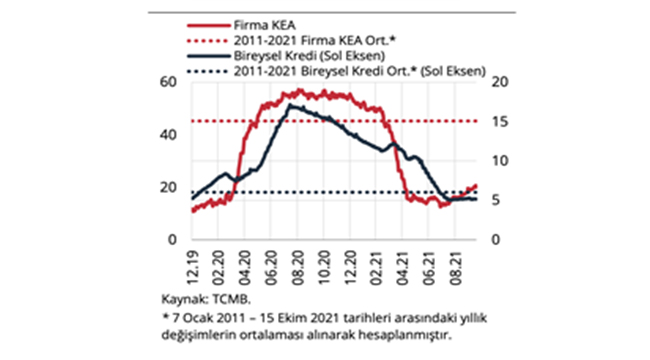

Tüketici güven endeksi ise Ekim ayında bir önceki aya göre %3,6 oranında azalarak 76,8 oldu. Bloomberg tüketici güven endeksi de aylık %17,5 azalma ile tarihin en düşük seviyesine geriledi. Düşüşte, yükseliş gösteren döviz kurları ve enflasyon eğilimi temel nedenler olarak öne çıkıyor. Krediler tarafında tüketici kredileri geçmiş dönem ortalamasına yakın seyrederken ticari krediler geçmiş dönem ortalamalarının altında seyrediyor. Diğer taraftan ticari kredilerde son dönemde hafif bir artış söz konusu. 22 Ekim haftasında da kredi kartı harcamaları artış eğilimini sürdürüyor. 4 haftalık ortalama kredi kartı harcamaları geçtiğimiz yılın aynı dönemine göre %54,6 artarak 36,5 milyar TL oldu. Kredi kartı harcamalarının artış göstermesi iç talebin güçlü olduğunu gösterse de mevcut artış hane halkının alım gücünün düşmesiyle ödemelerini kredi kartına yönlendirdiğinin de bir göstergesi olabilir.

Grafik 3: 4 Haftalık ortalama kredi kartı harcamaları Grafik 4: Aylara Göre TÜİK ve Bloomberg Tüketici Güven Endeksi

Sonuç olarak mevcut göstergeler dördüncü çeyrek başında ekonomik aktivitenin ivme kaybettiğine işaret ediyor. Üçüncü çeyrek büyüme verileri 30 Kasım’da açıklanacak. Kuvvetli seyreden ekonomik aktiviteye paralel üçüncü çeyrekte büyümenin bir önceki yılın aynı çeyreğine göre %6-7 bandında olması bekleniyor. Yılsonu büyüme beklentimiz %9 ile piyasa beklentisine paralel bulunuyor.

Grafik 5: 13 Haftalık Yıllıklandırılmış Kredi Büyümesi, KEA Grafik 6: Kredi Büyümesi (Yıllık, Kur Etkisinden Arındırılmış, %)

Merkez Bankası, Eylül’de gerçekleştirdiği Para Politikası Toplantısı’nda; bireysel kredilerin ılımlı seyre dönmesi, arz şoklarının yarattığı etkilerin ayrıştırılması gerekliliği ve faiz kararında esas gösterge olarak, manşet enflasyon yerine çekirdek enflasyon alındığını belirterek 100 baz puanlık bir faiz indirimine gitmişti. Aynı şekilde, Ekim toplantısında da çekirdek enflasyondaki trendin dikkate alındığı vurgulanarak, politika faizi 200 baz puan daha indirilmişti.

Ana harcama gruplarına göre bakıldığında yıllık artışın en yüksek olduğu grup %27,41 ile gıda ve alkolsüz içecekler olurken, onu %25,23 ve %23,03 ile lokanta-oteller ve ev eşyası takip etti. Öte yandan çip krizi ve tedarik zinciri sorunları nedeniyle otomobil fiyatlarında artış yaşanmasına rağmen Ekim enflasyonuna bu kalemde bir yansıma olmaması dikkat çekti. Gıda enflasyonu yüzde 28,8 ile OECD ortalaması olan yüzde 4,5’in oldukça üzerinde seyrederken, enerji fiyatlarındaki artış yüzde 23,7 ile yine OECD ortalaması olan 18,9’un üzerinde bulunuyor.

Grafik 1: B ve C Endeksleri (Mevsimsellikten Arındırılmıs¸, Grafik2: TÜFE ana harcama gruplarına göre yıllık değişim oranları

Yıllıklandırılmıs¸ 3 Aylık Ortalama % Degˆis¸im)

Ekim ayında petrol ve kömür gibi enerji fiyatları dolar bazında kayda değer bir oranda yükselirken, Türk lirasındaki değer kaybı ile birlikte enerji fiyatlarındaki yüksek artış, enflasyon üzerinde baskı oluşturmaya devam etti. Ancak döviz kuru ve maliyetlerdeki artış, bu ayki enflasyon rakamına hala sınırlı yansımış durumda. Dolayısıyla bu gelişmelere ek olarak, KDV indirimlerinin sona ermesi sonucu yaşanacak fiyat artışları ile doğalgaz ve akaryakıt zamlarının, fiyatların genel seviyesine önümüzdeki aylarda belirgin şekilde yansımasını bekliyoruz. Bu çerçevede yıl sonu enflasyon beklentimiz %20.4 seviyesinde bulunuyor ve önümüzdeki yılın başında da yükselme eğiliminin devam etmesi olası görünüyor.

Grafik 3: Ekim Ayı Yıllık Enflasyon (OECD Ülkeleri ve Türkiye) Grafik 4: Ekim ayı Gıda Enflasyonu (OECD Ülkeleri ve Türkiye)

Bütün bu maliyet artışlarından etkilenen üretici enflasyonu da (ÜFE) Ekim'de yıllık %46,31 oldu. Böylelikle yıllık üretici enflasyonunda Haziran 2002'den bu yana en yüksek seviyeye ulaşıldı. Bu rakamlar sonucunda tüketici ve üretici enflasyonu arasındaki makas da %26,4 ile rekor seviyeye yükseldi. Kasım ayında sanayi için %48 oranında artırılan doğalgaz fiyatı ve TL’de süren değer kaybı nedeni ile ÜFE’nin Kasım ayında da yükselmeye devam etmesini bekliyoruz.

Grafik 5: Yıllık TÜFE ve ÜFE Grafik 6: Cari Yıl Sonu TÜFE ve Dolar Kuru Beklentisi

Gelişmekte olan ülkelerin güncel enflasyon verilerine ve reel politika faizlerine bakıldığında ise, Türkiye’de tüketici fiyatlarının ve para politikasının zıt yönlü hareket etmesinin, reel getirileri negatif bölgeye taşıdığı görülüyor. Gelişmekte olan merkez bankalarının çoğu enflasyon baskılarının artması sonucu sıkılaştırma politikasına doğru ilerlerken Türkiye bu noktada akranlarından ayrışıyor. TCMB Ekim ayı PPK toplantısında faiz indirimi ic¸in hala sınırlı bir alan olduğunu belirtmesi ile faiz indirimlerinin devam edebileceği sinyalini vermişti. Çekirdek göstergelerde kaydedilen düşüş Kasım ayı Para Politikası Toplantısında ilave bir faiz indirimi olasılığını güçlendiriyor.

Öncü Göstergelerde 4. Çeyrekte Yavaşlama

Ekim ayında PMI, 50 seviyesinin üstünde kaydedilse de Eylül ayında gerçekleşen 52,5 seviyesinden 51,2 seviyesine düşüş göstererek büyümenin ivme kaybettiğini gösterdi. PMI verileri ayrıca Ekim ayında küresel boyutta boy gösteren tedarik zinciri sorunlarının Türk imalat sektörünü olumsuz etkilemeye başladığına işaret ediyor.

Ekim ayında imalat sanayi sektörlerinde teslimat süreleri uzarken ve bu gecikmelerin çoğu sektörde Eylül ayına kıyasla daha da belirginleştiği bir tablo mevcut. Bunun sonucu olarak enflasyonist baskıların artması ve üretim hacminin azalması söz konusu. PMI raporuna göre de sadece iki sektörde -giyim ve deri ürünleri ile gıda ürünleri- üretim artışı yaşanırken, özellikle ağaç ve kağıt ürünleri ile elektrikli ve elektronik ürünler sektörlerindeki yavaşlama dikkat çekti. Geçtiğimiz ay yayımlanan IMF "Dünya Ekonomik Görünümü" raporunda da ABD’ye ilişkin büyüme tahmini tedarik zinciri sorunları nedeniyle aşağı yönlü revize edilmişti. PMI anketinin ihracat siparişleri ve istihdam alt endekslerinde devam eden artış olumlu olurken, son çeyreğe girerken arz sıkıntıları ekonomik aktivite üzerinde risk oluşturmaya devam ediyor.

Grafik 1: Sektörlere Göre Ekim Ayı PMI Endeksi

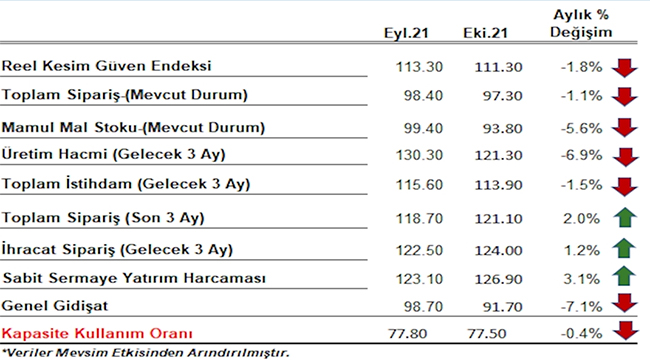

Kasım ayında mevsimsellikten arındırılmış¸ reel kesim güven endeksi (RKGE-MA) bir önceki aya göre 2,0 puan azalarak 111,3 seviyesinde gerçekleşti. Genel gidişat ve arz sıkıntılarına paralel olarak gelecek üç aya ilişkin üretim hacmi ile mevcut mamul mal stokuna ilişkin alt göstergeler endeksteki azalışta rol oynadı. Mevsimsel etkilerden arındırılmış kapasite kullanım oranı da bir önceki aya göre 0,3 puan azalarak %77,5 seviyesinde gerçekleşti.

Grafik 2: Reel Kesim Güven Endeksi ve KKO (%) Tablo 1- İktisadi Yönelim İstatistiklerine İlişkin Endeksler Kaynak: TCMB

Tüketici güven endeksi ise Ekim ayında bir önceki aya göre %3,6 oranında azalarak 76,8 oldu. Bloomberg tüketici güven endeksi de aylık %17,5 azalma ile tarihin en düşük seviyesine geriledi. Düşüşte, yükseliş gösteren döviz kurları ve enflasyon eğilimi temel nedenler olarak öne çıkıyor. Krediler tarafında tüketici kredileri geçmiş dönem ortalamasına yakın seyrederken ticari krediler geçmiş dönem ortalamalarının altında seyrediyor. Diğer taraftan ticari kredilerde son dönemde hafif bir artış söz konusu. 22 Ekim haftasında da kredi kartı harcamaları artış eğilimini sürdürüyor. 4 haftalık ortalama kredi kartı harcamaları geçtiğimiz yılın aynı dönemine göre %54,6 artarak 36,5 milyar TL oldu. Kredi kartı harcamalarının artış göstermesi iç talebin güçlü olduğunu gösterse de mevcut artış hane halkının alım gücünün düşmesiyle ödemelerini kredi kartına yönlendirdiğinin de bir göstergesi olabilir.

Grafik 3: 4 Haftalık ortalama kredi kartı harcamaları Grafik 4: Aylara Göre TÜİK ve Bloomberg Tüketici Güven Endeksi

Sonuç olarak mevcut göstergeler dördüncü çeyrek başında ekonomik aktivitenin ivme kaybettiğine işaret ediyor. Üçüncü çeyrek büyüme verileri 30 Kasım’da açıklanacak. Kuvvetli seyreden ekonomik aktiviteye paralel üçüncü çeyrekte büyümenin bir önceki yılın aynı çeyreğine göre %6-7 bandında olması bekleniyor. Yılsonu büyüme beklentimiz %9 ile piyasa beklentisine paralel bulunuyor.

Grafik 5: 13 Haftalık Yıllıklandırılmış Kredi Büyümesi, KEA Grafik 6: Kredi Büyümesi (Yıllık, Kur Etkisinden Arındırılmış, %)

YORUMLAR